2023年银行理财数据发布:存续规模268万亿元,各月度平均收益率294%

2024-06-06 【 字体:大 中 小 】

日前,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2023年)》(以下简称“报告”),对2023年银行业理财市场情况进行统计分析。

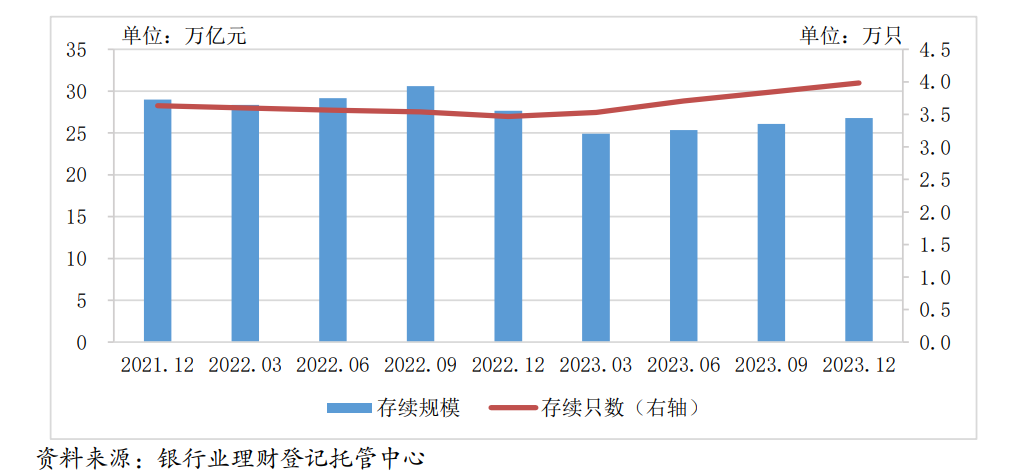

报告显示,截至2023年末,银行理财市场存续规模26.8万亿元。产品数量及收益方面,去年银行机构和理财公司累计新发行理财产品3.11万只,募集资金57.08万亿元,为投资者如创造收益6981亿元。此外,2023年各月度理财产品平均收益率为2.94%,较2022年的2.09%大幅回升。

各月度理财产品平均收益率为2.94%

2023年是银行理财迈入资管新规全面实施后的第二年,在全年债市表现较为稳健的环境下,银行理财较2022年有着亮眼的表现。

日前,银行业理财登记托管中心发布《中国银行业理财市场年度报告(2023年)》。报告显示,截至2023年末,银行理财市场存续规模达26.80万亿元,全年累计新发理财产品3.11万只,募集资金57.08万亿元,理财产品投资者数量增至1.14亿个,为投资者创造收益6981亿元。

其中银行机构累计为投资者创造收益1739亿元;理财公司累计为投资者创造收益5242亿元,同比增长0.85%。2023年各月度,理财产品平均收益率为2.94%,理财产品整体收益稳健。

值得注意的是,相较于2023年,2022年银行理财各月度平均收益仅为2.09%,属于近年来偏低水平。资深金融政策专家周毅钦指出,主要是2022年末理财赎回潮一定程度上拉低了理财收益率将近1个百分点左右,“近年来,由于市场利率始终处于下行通道中,一定程度上也支撑理财产品处于相对较好的收益表现。从近5年的理财产品平均收益率来看,中枢水平大概在3%~3.5%。”

从银行理财的存续规模来看,截至去年6月末,银行理财存续规模为25.34万亿元。而同期,公募基金的存续资产净值合计为27.69万亿元,彼时两者相差2.35万亿元,银行理财丢失“资管一哥”颇受关注。不过随着下半年的银行理财市场回暖,至年底两者差距缩小至8000亿元。

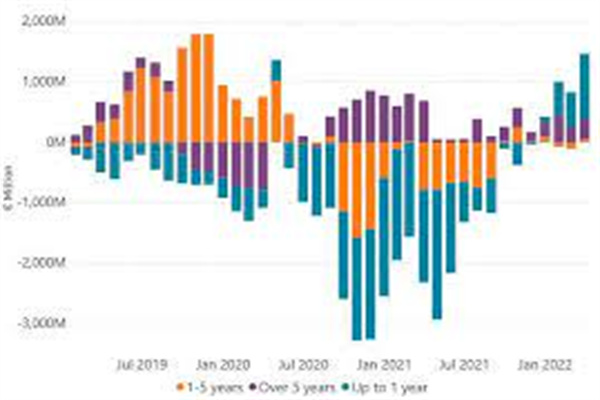

分季度来看,年初银行理财市场存续规模为27.65万亿元,一季度曾大幅下滑,随后逐季度回暖。

在理财产品净值化方面,截至2023年底,净值型理财产品存续规模25.97万亿元,占比为96.93%,较年初增加1.46个百分点。

机构投资者数量明显上升

分机构类型来看,截至2023年末,理财公司存续产品数量和金额均最多,存续产品只数1.94万只,存续规模22.47万亿元,较年初上升1.01%,占全市场的比例达到83.85%。大型银行、股份制银行、城商行以及农村金融机构理财存续规模均同比下降。

此外,2023年6月法巴农银理财开业,2023年12月浙银理财获批筹建,理财业务公司制改革取得积极进展,机构队伍的专业化、特色化水平得到进一步提升。目前浙银理财尚未开业,全市场目前共有31家已开业的银行理财公司。

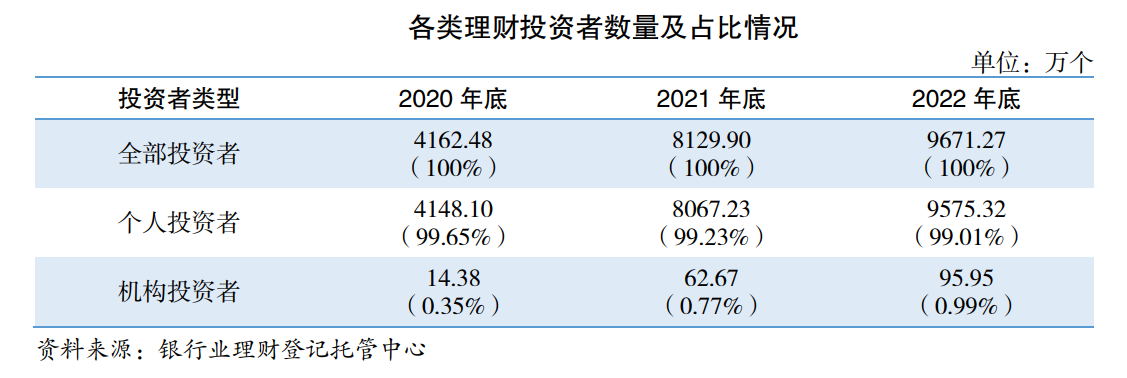

投资者方面,银行理财一个显著的变化是,理财产品的机构投资者数量显著增加。

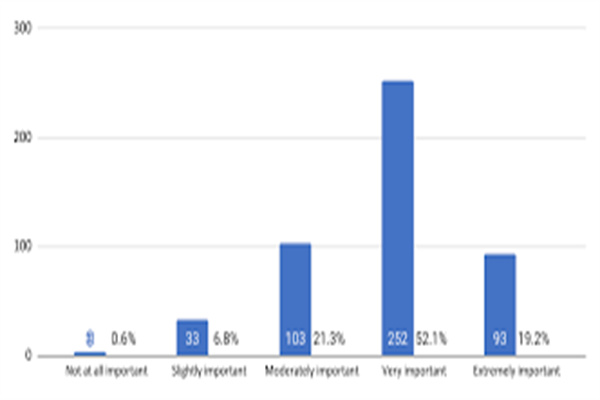

报告显示,2023 年理财投资者数量维持增长态势。截至 2023 年末,持有理财产品的投资者数量达 1.14 亿个,同比增长17.84%。 其中,个人投资者数量新增1686.29万个, 机构投资者数量新增 38.65 万个,机构投资者数量较上年末增加超40%。

报告显示,2023 年理财投资者数量维持增长态势。截至 2023 年末,持有理财产品的投资者数量达 1.14 亿个,同比增长17.84%。 其中,个人投资者数量新增1686.29万个, 机构投资者数量新增 38.65 万个,机构投资者数量较上年末增加超40%。

周毅钦指出,机构投资者主要来自于有理财需求的企业客户,包括了部分央国企及上市公司,也包括了大量的中小微企业。

此前企业客户的资金主要投向如同业理财或者具有刚性兑付性质的理财产品,但后来资管新规出炉后,银行间的同业理财产品规模不断压降,一些不合规的理财产品也逐渐退出市场,这也导致机构投资者的规模有所流失。

“这次报告中机构投资者数量有明显上升,也说明了银行机构和理财公司当前也在重拾这块理财市场,在个人理财业务稳健发展的基础上努力挖掘对公业务的潜力,可以为银行机构和理财公司的业务和规模带来更多的增量。”周毅钦表示。

固收类产品存续规模占比进一步提升

从存续产品的结构来看,截至2023年末,固定收益类产品存续规模为25.82万亿元,占全部理财产品存续规模的比例达96.34%,较年初增加1.84个百分点;混合类产品存续规模为0.86万亿元,占比为3.21%,较年初减少1.89个百分点;权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为0.08万亿元和0.04万亿元。

对比近年的理财产品数据可发现,银行理财产品的风险偏好呈逐渐保守趋势——在存款利率“一降再降”背景下,市场风险偏好持续下滑,银行理财机构亦加大对低风险资产的配置。

报告显示,截至2023年末,现金管理类理财产品存续规模为 8.54 万亿元, 占全部开放式理财产品存续规模的比例为40.32%,较年初上升2.02个百分点。

与此同时,在银行资产配置的大类资产中,债券、现金及银行存款成为配置中占比最大的前两类资产。而相较于2022年末,债券类资产占比下降了5.1个百分点,而现金及银行存款占比则上升了9.2个百分点。

数据显示,截至2023年末,风险等级为二级(中低)及以下的理财产品存续规模为24.87万亿元,占比92.80%;风险等级为四级(中高)和五级(高)的理财产品存续规模为0.19万亿元,占比0.71%。而2022年底,风险等级为二级(中低)及以下的理财产品存续规模占比则为88.73%。

业内:权益市场正处低谷,安全垫相对充足

在2022年银行理财产品净值化的“元年”,银行理财经历了两次波动,市场反映剧烈,甚至一度出现“赎回潮”。不过2023年,年初市场经历了探底修复,随后相对平稳。对于投资者担心的赎回潮,未来是否还会出现?

周毅钦对记者指出,银行理财的赎回潮并没有完全消逝,可用12个字来形容,“长期存在”“效应递减”和“市场修正”。“未来,银行理财赎回潮仍有可能还会发生,但随着投资者教育的不断深入、投资者面对波动的不断理性和理财公司应对的不断成熟,这种市场效应将会逐步递减。”

目前我国利率仍处于下行通道,周毅钦表示,展望2024年,商业银行可能仍将继续下调存款利率,对于存量资金或有挤压作用,一定程度上利好银行理财规模。

值得注意的是,业内对含权银行理财的重视以及期待也在不断上升。

普益标准指出,着眼未来,多元化资产配置和投研能力建设必然是理财公司全方位能力提升的关键。理财产品若始终为迎合投资者而大量布局低波产品,既无法充分发挥银行理财多元资产配置这一优势,难以应对未来国内外大资管市场上的激烈竞争;同时底层配置对于债券特别是短债的依赖度过高,如此集中的投资方向也或将对国内金融市场安全性带来影响。

周毅钦表示,2024年,加强权益类产品的布局正当时,主要有两方面原因,一是权益市场正处于低谷期,安全垫相对充足。从目前情况来看,股市震荡回落,市场情绪寡淡,公募基金收益不佳,口碑下滑,乘权益市场低点介入,配合一定的固收打底策略,进可攻、退可守,相对更加灵活。第二是行业竞争的紧迫性。2023年年中,理财产品被公募基金首次超越规模已是事实。理财产品和公募基金的主要产品差距体现为结构严重失衡。和理财产品仅靠固收类产品“一条大腿走天下”不同,公募基金的产品体系非常完整,收益风险特征从低到高布局合理,在股债市场的轮涨环境下,可以形成有效的“内循环”。

“因此,对于理财公司来说,高风险高收益的产品线是一定要布局的,有其历史必然性。但是,如何布局,投入多少资源需要各家理财公司根据自身的实际情况来进行规划,关键看董事会乃至于母行高层对于全行大资管业务发展的定位和顶层设计。”周毅钦指出。

猜你喜欢

意大利中国商会举行年会 胡坤将任新一届会长

8490

8490

剑指“摘星脱帽” 名单来了!超40只ST股已提交申请

7498

7498

【每日大宗】2月28日商品期货市场沉淀资金前十品种 铁矿石2405沉淀13936亿居首

8351

8351

融众金融(03963)公布年度业绩 拥有人应占亏损9615万港元 同比收窄9228%

649

649

太阳再次爆发X级耀斑 会给我们的生活带来哪些影响?

205

205

澳优(01717HK)9月10日耗资77万港元回购42万股

385

385

又有基金公司董事长,定了!

6622

6622

中国太保总裁赵永刚:加快建设满足客户多元化需求的“产品+服务”供应体系

1210

1210

第一太平(00142HK):MPIC年度经营收入达61328亿披索 同比增长2053%

591

591

瑞达期货鸡蛋产业日报20240318

2680

2680

iPhone 16 系列 7 大升级,苹果:一定大卖

快点您的菜!从化十大地标美食发布!

牛市来袭:股票市场迎来上涨狂潮

特斯拉二季度财报:年底国内或获FSD许可2025上半年发布新车

西部矿业(601168SH)发布半年度业绩,净利润1621亿元,同比增长8%

合肥女子在长沙坐拥87套房,因涉罪被查封,即将被法院拍卖!

解锁财富密码:可靠的网络配资助您投资致富

融众金融(03963)公布年度业绩 拥有人应占亏损9615万港元 同比收窄9228%

金橙子新注册《Ezcad2Next for ARM设计加工软件V10》项目的软件著作权

权威榜单!股票软件下载排名大揭秘